Hộ kinh doanh nhỏ lẻ đóng thuế như nào kể từ 1/1/2026? Bài viết này sẽ giải đáp cách tính thuế hộ kinh doanh nhỏ lẻ 2026 và cung cấp sổ tay hướng dẫn chi tiết để Hộ kinh doanh tự tin tuân thủ đúng quy định.

| Bạn đọc lưu ý: Nội dung bài viết được tổng hợp dựa trên các thông tin được công bố. Khi có văn bản ban hành, việc áp dụng sẽ căn cứ theo quy định cuối cùng của cơ quan nhà nước có thẩm quyền. |

1. 2 loại thuế hộ kinh doanh nhỏ lẻ cần nộp kể từ 1/1/2026

Thuế Giá trị gia tăng (GTGT) và thuế Thu nhập cá nhân (TNCN) là 2 loại thuế áp dụng cho hộ kinh doanh, cá nhân kinh doanh. Ngoài ra còn có thuế tiêu thụ đặc biệt, thuế bảo vệ môi trường… (áp dụng cho hàng hoá, dịch vụ đặc thù).

Theo luật Thuế thu nhập cá nhân (sửa đổi) vừa được Quốc hội thông qua, từ năm 2026, ngưỡng doanh thu miễn thuế thu nhập cá nhân và thuế giá trị gia tăng với hộ kinh doanh đều được nâng lên 500 triệu VND (gấp 5 lần so với mức 100 triệu VND hiện tại).

1.1. Thuế GTGT

Thuế Giá trị gia tăng (GTGT) là loại thuế gián thu, tính trên giá trị tăng thêm của hàng hóa, dịch vụ phát sinh trong quá trình từ sản xuất, lưu thông đến tiêu dùng.

Theo luật Thuế thu nhập cá nhân (sửa đổi) được thông qua ngày 10/12/2025, từ ngày 1/1/2026, những hàng hóa, dịch vụ của hộ, cá nhân sản xuất, kinh doanh có mức doanh thu hằng năm từ 500 triệu VND trở lên tính theo năm dương lịch thì sẽ cần đóng thuế GTGT.

1.2. Thuế TNCN

Thuế Thu nhập cá nhân (TNCN) là loại thuế trực thu, đánh vào thu nhập của chủ hộ kinh doanh từ hoạt động sản xuất, kinh doanh.

Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 500 triệu VND trở xuống thì thuộc trường hợp không phải nộp thuế thu nhập cá nhân theo quy định pháp luật về thuế thu nhập cá nhân.

2. Cách tính thuế hộ kinh doanh nhỏ lẻ từ 1/1/2026

Thuế được tính theo phương pháp trực tiếp trên doanh thu:

- Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT × Tỷ lệ thuế GTGT

- Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN × Tỷ lệ thuế TNCN

Trong đó, tỷ lệ tính thuế theo từng ngành nghề như sau:

| STT | Loại hình kinh doanh | Thuế GTGT | Thuế TNCN |

| 1 | Phân phối, cung cấp hàng hóa | 1% | 0.5% |

| 2 | Dịch vụ, xây dựng không bao thầu nguyên vật liệu | 5% | 2% |

| 3 | Cho thuê tài sản | 5% | 5% |

| 4 | Làm đại lý xổ số, đại lý bảo hiểm, bán hàng đa cấp; khoản bồi thường vi phạm hợp đồng, bồi thường khác | – | 5% |

| 5 | Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu | 3% | 1.5% |

| 6 | Hoạt động kinh doanh khác | 2% | 1% |

Cơ quan quản lý dự kiến chia hộ kinh doanh thành 4 nhóm theo doanh thu hàng năm:

| Tiêu chí | Dưới 500 triệu VND (Nhóm 1) | Từ 500 triệu đến dưới 3 tỷ VND (Nhóm 2) | Từ 3 tỷ đến dưới 50 tỷ VND (Nhóm 3) | Trên 50 tỷ VND (Nhóm 4) |

| Thuế VAT | Không chịu thuế | Doanh thu (x) tỷ lệ thuế GTGT theo ngành | ||

| Thuế TNCN | Miễn hoàn toàn | Lựa chọn cách tính:

*Cách 1: (Doanh thu – 500 triệu) x tỷ lệ TNCN theo ngành *Cách 2: (Doanh thu – chi phí) x 15% |

(Doanh thu – chi phí) × 17% | (Doanh thu – chi phí) × 20% |

| Khai thuế VAT | Không kê khai | Theo quý | Theo tháng | |

| Khai thuế TNCN | Theo quý hoặc quyết toán năm (31/1 năm sau) | |||

| Hóa đơn điện tử | Không bắt buộc | Bắt buộc (nếu doanh thu > 1 tỷ VND) | Bắt buộc | Bắt buộc |

Bảng tổng hợp quy định kê khai & cách tính thuế theo mức doanh thu hộ kinh doanh:

| Nhóm hộ kinh doanh | Mốc doanh thu | Cách tính thuế áp dụng | Thời điểm kê khai | Lưu ý quan trọng |

| Hộ kinh doanh có doanh thu vượt 500 triệu VND vào cuối năm | Trên 500 triệu VND/năm | Tính thuế theo tỷ lệ trên doanh thu | Trước 31/1/2027 | Kê khai theo doanh thu thực tế cả năm |

| Hộ kinh doanh có doanh thu vượt 500 triệu VND trong nửa đầu năm | Trên 500 triệu đồng/năm | Tính thuế theo tỷ lệ trên doanh thu | 30/6 hoặc 30/7/2026 | Cách xử lý tương tự hộ mới kinh doanh |

| Hộ kinh doanh doanh thu từ 500 triệu VND đến dưới 3 tỷ VND | 500 triệu – dưới 3 tỷ VND/năm | Tỷ lệ thuế trên doanh thu | Theo kỳ kê khai tương ứng | Được giảm trừ 500 triệu VND trước khi tính thuế |

| Hộ kinh doanh doanh thu từ 3 tỷ VND trở lên | Từ 3 tỷ VND/năm | Thuế TNCN trên lãi (doanh thu – chi phí) | Theo quy định kỳ kê khai | Cần chuẩn bị chứng từ chi phí (hàng hóa, mặt bằng, nhân công…) |

| Hộ kinh doanh mới bắt đầu năm 2026 (hoạt động từ đầu năm) | Phát sinh trong năm | Áp dụng theo mức doanh thu thực tế | Tháng 7/2026 | Thời điểm kê khai linh hoạt |

| Hộ kinh doanh mới bắt đầu năm 2026 (cuối năm) | Phát sinh trong năm | Áp dụng theo mức doanh thu thực tế | Tháng 1/2027 | Áp dụng lùi thời hạn kê khai |

3. Sổ tay hướng dẫn thực thi nghĩa vụ thuế cho Hộ kinh doanh

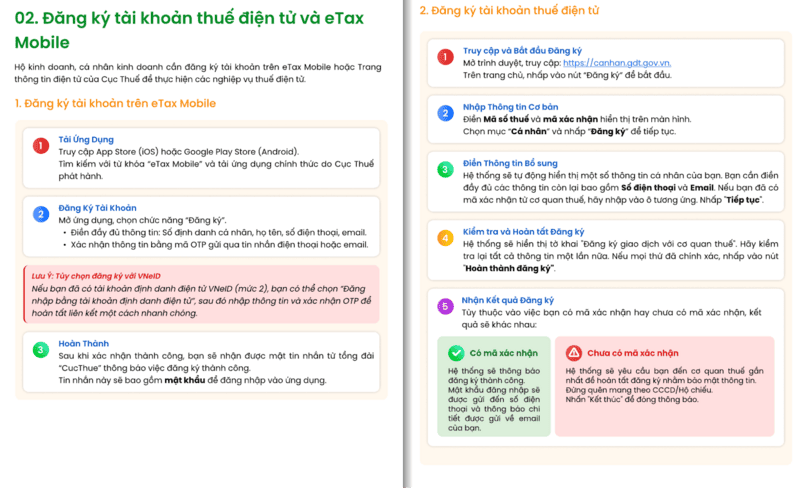

3.1. Đăng ký tài khoản thuế điện tử và eTax Mobile

Hộ kinh doanh cần tạo tài khoản thuế điện tử để thực hiện toàn bộ nghiệp vụ thuế. Có thể lựa chọn một trong hai phương thức:

- Cách 1: Đăng ký trên eTax Mobile (*)

- Bước 1: Tải ứng dụng “eTax Mobile” từ App Store (iOS) hoặc Google Play (Android)

- Bước 2: Mở ứng dụng, chọn “Đăng ký” và nhập đầy đủ thông tin cá nhân (số định danh, họ tên, số điện thoại, email)

- Bước 3: Xác nhận qua mã OTP gửi về điện thoại/email

- Bước 4: Nhận tin nhắn từ “CucThue” thông báo đăng ký thành công, kèm mật khẩu để đăng nhập ứng dụng

- Cách 2: Đăng ký trên Cổng thông tin Thuế điện tử

- Bước 1: Truy cập website: https://canhan.gdt.gov.vn

- Bước 2: Chọn “Đăng ký”, nhập mã số thuế và mã xác nhận

- Bước 3: Điền thông tin bổ sung (số điện thoại, email) và xác thực theo yêu cầu của cơ quan thuế

- Bước 4: Kiểm tra thông tin, xác nhận để hoàn tất đăng ký

- Bước 5: Hệ thống gửi thông báo qua SMS/email. Nếu thông tin chưa được xác nhận, người nộp thuế cần liên hệ cơ quan thuế để cập nhật

(*) Nếu đã có tài khoản định danh điện tử VNeID (mức 2), có thể đăng nhập nhanh bằng VNeID để rút ngắn quy trình.

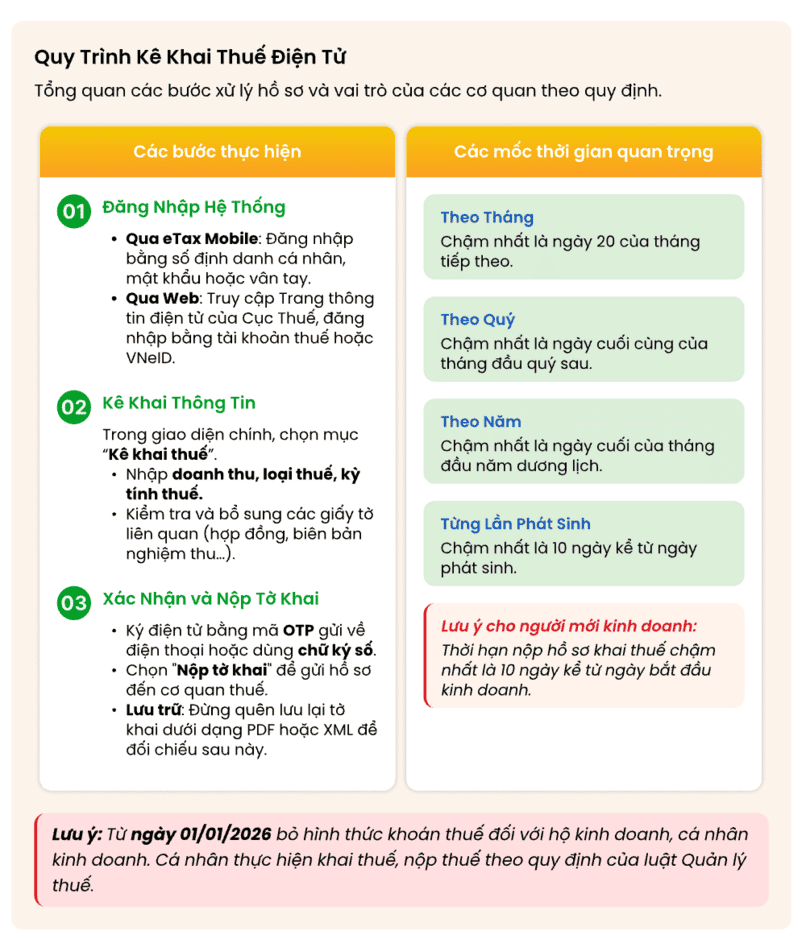

3.2. Khai thuế

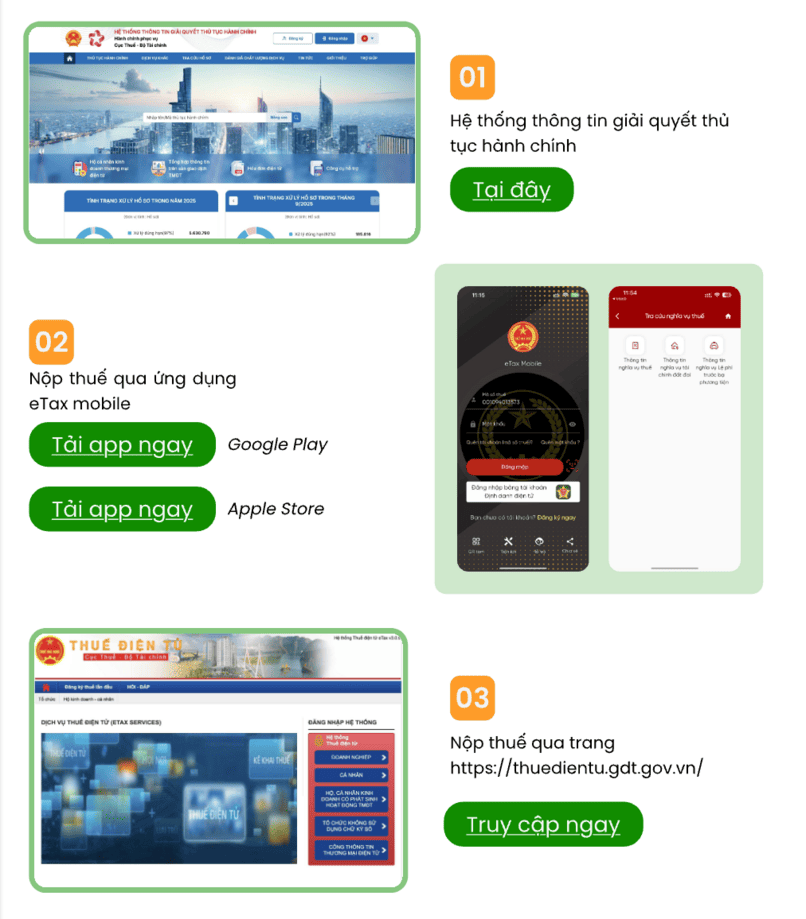

Hộ kinh doanh, cá nhân kinh doanh có thể nộp tờ khai thuế qua ứng dụng eTax Mobile hoặc Trang thông tin điện tử của Cục Thuế hoặc Hệ thống thông tin giải quyết thủ tục hành chính của Cục Thuế.

Quy trình kê khai thuế điện tử được thực hiện theo trình tự sau:

- Bước 1: Đăng nhập hệ thống

- Bước 2: Tìm mục Kê khai thuế, nhập doanh thu, loại thuế, kỳ tính thuế và tải lên các giấy tờ liên quan (hợp đồng, biên bản nghiệm thu…)

- Bước 3: Xác nhận và nộp tờ khai bằng OTP hoặc chữ ký số, lưu trữ tờ khai dưới dạng PDF/XML để đối chiếu sau này

Mốc thời gian quan trọng:

- Theo tháng: Chậm nhất ngày 20 của tháng tiếp theo

- Theo quý: Chậm nhất ngày cuối cùng của tháng đầu quý sau

- Theo năm: Chậm nhất ngày cuối cùng của tháng đầu năm dương lịch

- Phát sinh lần đầu: Trong vòng 10 ngày kể từ ngày phát sinh

Các loại tờ khai thường dùng:

- Mẫu 01/CNKD: Tờ khai thuế GTGT và TNCN cho cá nhân kinh doanh

- Mẫu 01/TKN-CNKD: Tờ khai thuế năm

- Mẫu 01-2/BK-HĐKD: Phụ lục bảng kê hoạt động kinh doanh trong kỳ

- Mẫu 01/TTS: Dành cho cá nhân cho thuê tài sản

- Mẫu 01-1/BK-TTS: Bảng kê cho thuê tài sản lần đầu theo hợp đồng

3.3. Nộp thuế

Sau khi hoàn tất tờ khai, người nộp thuế thực hiện nộp thuế bằng nhiều phương thức điện tử:

- Cách 1: Qua eTax Mobile

- Nộp trực tiếp bằng cách nhập mã số thuế và chọn kỳ hạn

- Nộp qua tài khoản ngân hàng: chọn ngân hàng liên kết, xác nhận thanh toán

- Nộp bằng mã QR Code: hệ thống tạo mã QR, người nộp thuế quét để thanh toán nhanh

- Cách 2: Qua Cổng dịch vụ công của Tổng cục Thuế

- Truy cập https://dichvucong.gdt.gov.vn, đăng nhập bằng VNeID

- Lập giấy nộp tiền, điền thông tin người nộp thuế, cơ quan quản lý, loại thuế, kỳ tính thuế

- Xác nhận bằng OTP/ứng dụng VNeID, hoàn tất thanh toán

- Cách 3: Qua hệ thống Thuế điện tử eTax (phân hệ cá nhân)

- Có thể lập giấy nộp tiền thủ công hoặc sử dụng chức năng “Tra cứu” để nộp nhanh các khoản đã có ID

- Hệ thống hỗ trợ lập giấy nộp tiền tự động cho các khoản thuế đến hạn

- Sau khi xác nhận và thanh toán, chứng từ nộp thuế sẽ được lưu trữ điện tử để tra cứu

Người nộp thuế có thể tra cứu kết quả nộp thuế, giấy nộp tiền, nghĩa vụ thuế, thông báo từ cơ quan thuế để đảm bảo không phát sinh nợ thuế ngay trên eTax Mobile hoặc cổng Thuế điện tử.

Nguồn: Techcombank.com